おおぶねファンドについて(その2)

現時点で考えているおおぶねファンドの素晴らしい点は以下の3点かと思います。

1.ファンドの内容と運用している人の顔が見えやすこと(手触り感)

2.相場が下がる時にあまり下がらないこと(下方硬直性)

3.アクティブファンドにしては手数料が安いこと

それぞれ説明して行きたいと思います。

1.ファンドの内容と運用している人の顔が見えやすこと(手触り感)

おおぶねファンドシリーズはこんなに情報出しちゃってもいいの?というぐらい充実したディスクローズを行なっています。奥野さんのよく言われている、「オーナーとしての株式投資」。オーナーだったらその内容について気になりますよね?私は出身大学に寄付を定期的にしているのですが、必ずその金額がどのように使われているか詳細にレポートをしてくれるので非常にありがたいです。それと同じイメージかと思います。

月次レポートを見て頂くとよくわかると思うのですが、投資の内容だけでなく、投資判断プロセスや着眼点もよく分かりますし、単純に読み物としても面白いです。

先日読んだ石川善樹さんの著書「フルライフ」のなかで知的生産のコンセプト創りの議論があるのですが、そこでは「コンセプトを作る力→具体と抽象の往復」という話があります。おおぶねレポートでは色々な業界、企業のビジネスモデルが取り上げられるのですが、この「具体と抽象の往復」という観点でも非常にアナロジーが効きやすく、個人的には思考力の底上げに役立つ感じがします。ということで様々なビジネスパーソンの方にも非常にオススメできるレポートです。

https://doc.wam.abic.co.jp/ap02rs/contents/pdf/25311177_m.pdf

note,Twitter等の情報発信は前回のブログ通りです。非常に充実しています。もう一つのアクティブファンド、ベイリーギフォードもここまでやっていないです。

2.相場が下がる時にあまり下がらないこと(下方硬直性)

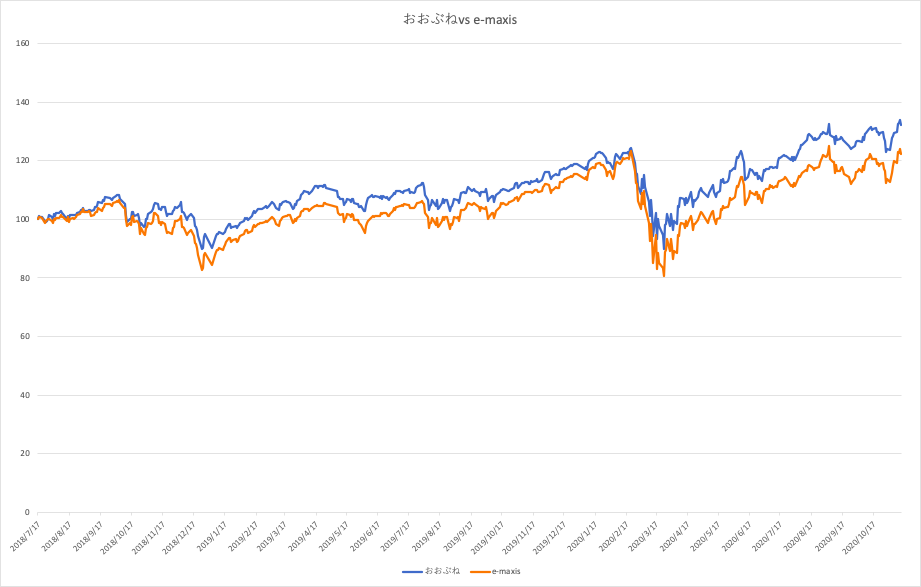

私の場合、年金資産で長期的に積み立てているので短期的なパフォーマンスというよりは長期的にあまり下がらないということの方が重要な気がします(もちろんパフォーマンスは良好であるという前提で)。以下はインデックスで投資を行なっているe-maxis(S&P)とおおぶねのパフォーマンスヒストリカルの比較です(e-maxis設定日の基準価額を100として指数化しています)。

S&Pは相当優秀なインデックスという認識で、これにトラックできるアクティブはそれだけでもすごいと思うのですが、例えばコロナの時期でも下方硬直性はおおぶねに軍配が上がります。前回高値を戻しに行くスピードも早いですね。。。長期投資という観点では非常に安心です!

3.アクティブファンドにしては手数料が安いこと

これはそのままです。アクティブファンドで1%の水準をきるファンドは今までお目にかかったことがありません(おおぶね米国)。前回のブログでもお話した「おおぶねグローバル」の成功報酬体系も画期的ですよね!

こんなに情報開示が充実していてパフォーマンスも良くて手数料が安ければ、いわゆるコスパもいい感じがします。

もう一つのベイリーギフォードはパフォーマンスはとてもいいのですが情報開示や手数料の点では若干いまいちです。

ということで次回はベイリーギフォードについてお話したいと思います!

おおぶねファンドについて

自分のポートフォリオにおいてはアクティブ領域で「おおぶね」の比率が高くなっています。「おおぶねジャパン」は国内を対象にしたものなので一旦除外し、おおぶね米国は2008年からiDeCoにて、グローバルはリリース当初から公募で投資をさせていただいております。

グローバルリリース時、運用会社のランニングコストをゼロとし、成功報酬のみで突っ走る姿勢に男気を感じ、痺れたままそのまま有無を言わさず投資を決めました。これって色々意見はあると思いますが(最終的には手数料は高くなる可能性もあるし。。。)、個人的には業界の前例を突き破るすごいことだと感じました。

同時に出たニュースリリースも熱いですね!

実は以前企業年金基金の運用に関わっていたことがあり、運用者の奥野さんは知る人ぞ知る人でした。以前お話を聞いたときに、随分変わったことをいう人だけど(多分その当時の年金業界の人には理解できなかったと思う。。。)、個人的にはこれが株式投資の原点だよなーと当時は妙に納得感があったのを思い出します。

最近は個人でTwitterも始めたり、NewsPicksの番組に出たり、露出も増えていますね。

そうだ、本も出てました!奥野さんの考え方が割とコンパクトにまとまっていて、非常に分かりやすいのでとてもオススメです。

個人的には「労働者2.0」の話が結構刺さりまして。。。自分も早く資本家になりたいのですが、まずは労働者1.2ぐらいを目指していこうかと思っています笑!

投資企業の選び方や重視するポイント等も非常に分かりやすく書かれているので一読をオススメします。人生についても色々考えさせられますよ〜。

気づいたら奥野さんの話とリンクだらけになってしまいましたが、続きは次回!

ベイリーギフォードを追加しました&ポートアップデート

10月末なのでポート状況をアップデートします。

今回ずっと迷っていた新たなアクティブファンドをついに追加しました!

ベイリーギフォードインパクト投資(ポジティブチェンジ)。

3年前にエジンバラを訪れて以来ずっと気になっていたファンドです(笑)。

長期集中投資の老舗中の老舗であり運用・助言資産残高はなんと34兆9,280億円(2020年06月末)!成長株ファンド(ロイヤルマイル)の銘柄を見るとちょっとベタな感じがしますが、こちらは割と「お!っ」という企業が多いことが決め手となりました。

「おおぶね」とも色々比較すると面白そうです。

個人的にはESGはあまり好きではないのですが、インパクト投資を含めて走りながら色々勉強して行きたいと思います。ということで、ロットはお試し感が強くパイロット的な感じで。

ポートフォリオアップデート(9月末)

10月になりましたので自分のポートのアップデートを行いました。

もう一つアクティブを増やしたいのですが、おおぶねをさらに増やすか、そっちにするか迷っており、まだ判断ができていません。。。

| Category | SEC | strategy | fund | share | Multiple |

| iDeCo | SBI | アクティブ | おおぶね長期厳選 | 22.3% | 1.18 |

| 積立NISA | パッシブ | eMAXIS Slim米国株式(S&P500) | 29.1% | 1.07 | |

| パッシブ | バンガード・S&P500インデックス | 29.1% | 0.94 | ||

| 公募 | アクティブ | おおぶねグローバル | 9.7% | 1.06 | |

| 楽天 | アクティブ | おおぶねグローバル | 9.7% | 1.03 |

1時間という短い時間でしたが、視聴者からの質問にも丁寧に回答しており、非常わかりやすく腹落ちできる内容でした。

おおぶねについては改めて自分なりに整理してまとめてみたいと思います。

昨日視聴してまた迷ってしまいました笑。

ポートフォリオコンセプト

まずもって日本企業はネガティブです。自分が今日本企業で働いていることも鑑みれば敢えて日本企業に投資する意味はありません。もちろんちゃんと探せば日本企業であってもいい企業はあると思いますが、漫然と上場ゴールと死に体だらけのTOPIXにインデックス投資をするのは避けたいところです。ついでに言うと、海外で生活していた経験もあって最近色々日本について考えるところは沢山あるのですが、全般的にネガティブです。これは話題がそれるのでまた別の機会で。。。

と言うことで、本件ポートフォリオも海外株中心のファンドに投資を行なっています。SP500はイノベーションの保守本流である米国の伝統的なインデックスであり、絶えず入れ替えが行われており個人的にはとても信頼できます(死に体になってもずっと居座るTPXに比べると差は明らかです。最近フィーもとても安いので割合は若干高めです)。もちろん万能ではないのでアクティブファンドで補完しています。

制度的にはiDeCoと積立NISAをフル活用しています。これは使わない手はありませんよね?特にiDeCoをやっていない人の気が知れません。。。。だって積立額の自分の税率分のパフォーマンスが預金であればノーリスクで実現可能だからです。これほどのパフォーマンスを実現できる金融商品はほぼないと言っていいと思います。

手続きが面倒臭い?確かにそうですね。。。口座作成まで3ヶ月ぐらいかかります。でも上記効果が見込まれることを考えれば最優先事項として対応した方がいいですよ!まずは資料請求からスタートして、パパッとやってしまいましょう。もうちょっとでオンライン対応になったり事業主の承認が省略されたり、色々改善もしそうです。ちなみに私は制度がスタートした瞬間限度額マックスで有無も言わずにはじめました。。。。まずはここからスタートですね!iDeCoについて細かく勉強されたい方は、竹川さんの以下の図書の一読をお勧めします(出所:アマゾン)。

![[フカザワ ナオコ, 竹川 美奈子]のマンガで一番やさしくわかる! iDeCo(個人型確定拠出年金)の始め方入門](https://m.media-amazon.com/images/I/51DJKPsJn7L.jpg)

アクティブについては「おおぶね」ファンドの投資哲学についてとても腹落ちしているのでこちらのシリーズを中心に組み立てています。こちらの紹介も改めてさせてください。実はもう一つアクティブファンドを探していて、もう少しでポートに組み入れる予定です。

ポートフォリオアップデート(8月末)

なんとなく暑さも和らいだように感じる?!9月1日。今日から子供達の学校も始まり新生活のスタートですね。コロナもだんだん落ち着いて子供達の行事にも影響しないといいのですが。。。秋は色々イベント盛りだくさんですし。

さて、今日は月初なんでポートフォリオのアップデートをさせて頂きます。この公表させて頂くポートフォリオは主に自分の年金資金を目的とした長期運用となります(教育資金等は別途積立)。

ところで皆さんは金融庁の趣味レーションのページをご覧になったことはございますか?

https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html

毎月の積立額と想定利回り、積立期間を入力するだけで簡単にシュミレーションできます。もちろん全期間で一定のリターンなんて得られる訳ないですし、色々前提があるものの、運用に関する手触り感はこれで得られます。

例えば、利回り10%で20年積立すれば元本が3倍になるな!とか色々妄想を膨らませることが可能な訳です笑。

ここで重要なのは「長期で積み立てる」ことが前提となっていることなんです。そんなに大したことない利回りでも長期間に渡って「複利効果」が得られれば、「ほっておいたらいつのまにか◯倍に増えてた」ということもあり得る訳ですね!

「何年で何倍」というのはそれぞれの立場で違うと思うのですがやはり目標を立てることは重要です。

1.自分の置かれた状況を冷静に分析し(現在の経済環境や労働環境、将来の夢、目標)

2.その目的から戦略を練り

3.商品を選択して

4.ほっておく(もちろん定点観測は必要)

こんな感じでしょうか?

投資って皆さんどういう商品を選んで手数料がどうのこうのとか、アクティブがパッシブがとか色々悩まれると思うんですけど、実は上記1の部分、「自分は何のために投資をするのか」というポイントが一番重要だと思います。ここで腹落ちしないとなかなかの投資に踏み込めないんですよね。

ということで前置きが長くなってしまいましたが、私の現状のポートフォリオ(8月末)は以下の通りです。

| Category | SEC | strategy | fund | share | 1m | 3m | 6m | 1y | unrealized PL |

| iDeCo | SBI | アクティブ | おおぶね長期厳選 | 22.3% | 7.49 | 10.97 | 15.89 | 20.91 | 19.9% |

| 積立NISA | パッシブ | eMAXIS Slim米国株式(S&P500) | 29.1% | 8.97 | 13.83 | 14.25 | 20.49 | 12.7% | |

| パッシブ | バンガード・S&P500インデックス | 29.1% | 8.98 | 13.71 | 14.19 | 0.0% | |||

| 公募 | アクティブ | おおぶねグローバル | 9.7% | 5.24 | 8.94 | 6.8% | |||

| 楽天 | アクティブ | おおぶねグローバル | 9.7% | 5.24 | 8.94 | 2.3% | |||

| 100.0% | 7.92 | 9.0% |

本件ポートフォリオの詳細(商品選定の背景等)は次回ご説明したいと考えていますが、コンセプトとしてはざっくり、「一桁台後半のリターンで20年で3倍近くになるポートフォリオを目指す」というイメージです。それではまた次回!

Message from finchleyplum

「投資でライフスタイルも変わるし、結果的に世界も変わる」

はじめまして、finchleyplum(フィンチリープラム)です。

投資をすることによって皆さんの生き方や考え方が変わってきますし、その結果世の中が変わっていきます。

その一歩を一緒に踏み出してみませんか?

投資信託を中心とした自分自身の投資に関することをシェアしながら、

たまには趣味の日本酒や読書ネタ?!を織り交ぜながら皆さんと一緒に考えていきたいです。

10年後には今の労働環境から早く脱して、いくつかのビジネスを切り盛りしつつ、イギリスかスコットランドに住みながら欧州各国を旅するのが夢であり目標です。

(ちょっとブッ飛んでますけど笑。。。)

よろしくお願いします!